アメリカのクレジットカードは初回特典が段違い。期間限定のキャンペーンをしらべつつ、自分の使うジャンルのカードを作って、お得なクレジットカード生活を送っていきましょう!

- クレジットヒストリー

- やはり一枚目はANA/JAL USAカード?

- 段違いの特典

- 航空会社関連

- ホテル関連

- その他

- デビットカードでも生きていける

- 一年ごとに検討する

- そしてまさかの年会費値切りも可能

- どんどん作った方がお得

- これまで作ったカード

- まとめ

クレジットヒストリー

アメリカにはいろんな国から人が働きに来るので、お金に関するバックグラウンドを証明資するにはクレジットヒストリーを用いた信用が非常に大切になります。日本人の多くは会社だったり、学校だったり、しっかりとしたスポンサーがついて、金銭的な安定があると思います。しかし、初入国の際にはもちろんSSN(ソーシャルセキュリティナンバー)がなければクレジットヒストリーもないという状況が普通だと思います。

つまり、留学生や駐在の方はSSNを取得し、クレジットヒストリーを作ることから始めなければなりません。

やはり一枚目はANA/JAL USAカード?

クレジットヒストリーなしで作れるクレジットカードの有名なものとして、日本の航空会社が発行するカードから始めるのがおすすめです。これらは日本の口座情報などをもとに審査が行われるため、アメリカのクレジットヒストリーの有無によらず、カードを作成でき、さらに使用履歴をもとにクレジットヒストリーを構築することができます。

入会特典(大体5000マイル)で国内便(東京-北海道)片道分くらいの特になるし、いいことづくめなので一枚目にはおすすめです。

クレジットヒストリーがたまったら

さて、このANA、JAL USAカード、非常にありがたいのですが,いざ自由にカードを選べるとなると他のカードと比べてANA USAカードを使う利点が少ない!ということに気づきます。マイルはもらえないし(登録時もたった5000マイル),ANA利用時以外ではほぼ優待はない.

ANAマイルをためるにもAMEXポイントをためた方が有利だし(AMEXポイントは1.25倍でANAマイルに変換可能),なんといっても海外利用時(アメリカ以外)に3%の追加Transaction feeがかかる!

日本帰って使ったら損するじゃん!消費税13%かよ!海外旅行先でも無駄に手数料採られます。

ということで新たなカードを探したほうが得です。

でも有名なChase5/24ルールには注意!

段違いの特典

さすがアメリカ特典が太っ腹です。弱者(クレジットスコアが低い人)には厳しく,権利のある人(スコアが高いひと)に有利になるという、格差社会を少しでも享受させてもらいたい.

基本的にはポイントだったり、マイルだったり、割引だったり、そのカードを発行する会社関連のビジネスに利用できる特典としての入会特典や割引があります。

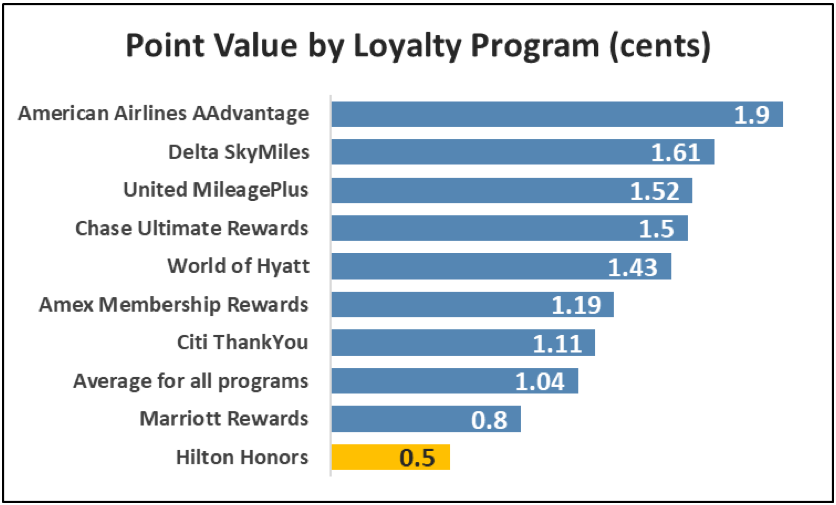

From: https://www.creditcards.com/credit-card-news/hilton-honors-points-value.php

図にある通り、交換レートは各ポイントプログラムによって違うので注意が必要です!

一般的には航空会社のマイルは1マイルの価値が高く、ホテル関連は1ポイントの価値が低い傾向にあります。なので10万ポイントもらえるからHitonが一番!とは言えないわけです。

まあどこを比べても日本のクレジットカードの待遇よりはだいぶいいです。

下には実際に予約しようとしてみたときの1ポイントの価値を書いてみたのでそれも参考にしてみてください。

航空会社関連

まずは航空会社関連のカードの比較からしてみたいと思います。マイルの変換率は航空会社で異なるので円に大体で換算してみました。(ちなみに購入すると大体12万円です。)それ以外にも自分の使う空港でどの航空会社が強いか(シカゴオヘアならUnited)なども考慮した方がマイルを使いやすいです。

各カードのRewardがいくらくらいになるのか計算してみると.。

ANA usa Card (Visa)

先ほど紹介したANA USAカード。入会特典ANA 5,000マイル=約1万円分(初回利用で) 年会費2年目から$70、海外利用3%上乗せ。

参考:シカゴ-羽田(往復)2020年ローシーズン

40,000マイル+$350(燃油,Tax)→1マイル=2円

注:なぜか日本の航空会社はマイルを使っても燃油と税が別でそれなりにかかるので損した気分になる。

Citi / AAdvantageマスターカード

Citi銀行とAmerican航空提携のクレジットカード。(3か月で$2000利用で) American航空 50,000 マイル (1マイル1.5円程度)=約7万円分 年会費2年目から$99,海外利用無料

参考:シカゴ-羽田(往復)2020年ローシーズン

65,000マイル+$130(燃油,Tax)→1マイル=1.5円

United MileagePlus Explorer Card

(3か月で$2000利用で)United航空 40,000マイル =5万円以上 年会費2年目から$95,海外利用無料

参考:シカゴ-羽田(往復)2020年ローシーズン

70,000マイル+$130(燃油,Tax)→1マイル=1.4円

1マイルあたりの価値は多少異なりますが、まあUnited、Americanでもらえるマイルの桁が違う時点で明らかですね。アメリカの会社の太っ腹さがよくわかります。年会費もほぼ同じで上記の海外利用費もかかりません。(日本でも海外でも追加料金なしで使える)ということで作れるならアメリカのカードを作りたいですね。

もう一つの利点としてアメリカの降雨空会社のマイルは購入することができます。日本の航空会社は基本的にマイルを買うことはできません。つまり39000マイル持っていたとしても、交換に40000マイル必要であれば無意味ということです。(Tポイントなどを交換できることがあるのでどうしても必要な場合はそちらをチェック)

UnitedやAmericanなど航空会社は公式ホームページからお金を払ってマイルを買うことができます。少し割高ですが、すでにある程度マイルがたまっている場合、現金で航空券を買うよりは圧倒的に安く済みますので検討してみてください。これによってマイル

を無駄なく使いきることができます。

さらに、ANAなどのマイルと違って有効期限がありませんので使う時期にとらわれることがありません。日本の航空会社頑張って!

スポンサーリンク

ホテル関連

ホテル関連のカードも豪華です。そこまで遠くまで飛行機で出張はないけど(または会社が交通費は払ってくれる)旅行でホテルんに泊まったりする人はこれらのカードがおすすめです。

会社はホテルの好き嫌いで選んでもいいかもしれません。

Hilton Honorsカード(AMEX)

ヒルトングループのカード 80,000 points(3か月で$1000利用) = 大体4万円(ホテルの値段と必要ポイント数を比較) 年会費なし,海外利用無料

ヒルトンのポイントに加え、年会費が無料であることはかなり強みになります。最初に説明したようにクレジットカードの保持年数がクレジットスコアに大きく影響します。年会費が無料だと解約する必要がないので、とりあえずずっと持っていることで将来クレジットヒストリーを支えてくれると思います。

ちなみに日本のHilton Honorsカード調べたらたった1000ポイントしかもらえなかった。“クレジットカード”という概念自体が日米でたぶん違うのでそこは意識した方がいいかも...年会費も無料で$1000使うだけで80000ポイントももらえるので気軽に作りやすいと思います。

↓下の画像から申請するとボーナスポイントがもらえて,私にもポイントが入るのでよろしければ(笑)

画像: https://hiltonhonors3.hilton.com/en/index.html

Marriott Bonvoy Boundlessカード(VISA)

マリオット、シェラトン系カード 75,000ポイント(3か月で$3000利用)年会費$95,海外利用費無料

大体1万-3万ポイントで一泊できるのでマリオットに2-3泊分はあるかなといった感じです。

もらえるポイントは友達の紹介や、期間限定などで変動しますがこちらもかなり豪華。AMEXとVISAで選んでもいいかもしれません。

その他

自分の使うサイトや企業関係で作るのもいいと思います。ネットでものをよく買う人はAmazon、Targetで毎日買い物する人はTargetのカードを作った方が得だと思います。

ダイレクトにキャッシュバックという形のリワードが多いのも特徴なので特に家族がいる方や主な出費が日常品、という方はこれらのカードがおすすめ。

Amex Gold Card

日本でも有名なアメックスカード。こちらはゴールド。年会費$250、6か月で$4000利用するとアメックスポイントが60000pointもらえます。

使いやすいAMEXポイントがたまること(=60000ANAマイル=6万円楽天Edy、$420 in Amazon or travel 、$360Cashback)、もらえるポイントが日本のAMEXGoldと比べて圧倒的に多い(日本でもらえるポイントは25000ポイント)ことなどもおすすめです。

Amazon Prime Rewards Visa Signature Card

アマゾンの買い物5%Off、レストラン3%off、 取得で$70-$120ぶんのAmazonギフトカード、年会費無料、海外使用料無料 etc。

年会費がないのに$100ドルくらいアマゾンクレジットがもらえるのでただ作っただけで1万円ぐらい得します。素直にすごい。

しかもアマゾンで購入すればすべて5%クレジットで帰ってきます。日用品の買い物はほとんどAmazonという方も多いと思うのでこれはかなりお得かも。アマゾンが買収したWhole foodsでも同じ条件なのでスーパーの買い物でも使えます。

Uber Visa Card

レストラン4% off、ホテル、航空券3% off、$100払い戻し(初回$500の利用で)、スマホ端末の保険($600まで)、年会費無料,海外仕様無料 etc.

Chase Sapphire Preferred Card (VISA)

チェイスポイント60000ポイント=600ドル(旅行用は1.25倍になるので$750、3か月で$4000利用)。ポイント、レストランで2%、ほか1%、年会費$95、海外使用無料 etc.

このポイントはUnited航空のマイルに1:1で交換可能であったり、100ポイント1ドルで銀行に振り込むこともできる非常に使い勝手のいいポイントです。何に使うかわからないという人はこちらを作るのがおすすめです。

CHASE SAPPHIRE RESERVE(VISA)

こちらは少し年会費が高く$450。(3か月で$4000利用)しかしトラベルクレジットが$300もらえるのでそれを先払いしていると考えると実質$150。それに加えてチェイスポイント50000ポイント=500ドルが初回特典としてもらえます。さらに旅行用にポイントを交換すると1.5倍になるので750ドル分。

トラベルに対しては3%でポイントが入ります。(こちらのポイントもトラベルならば1.5倍で交換できるので実質4.5%。

お金をたくさん使う人(約3000ポイント以上貯められる=3000ドル以上このカードを使うのであればPrefferedよりお得ってことかな?)はこちらの一つ年会費の高いカードを選ぶのもいいでしょう。

疑問・日本で使っても得じゃない?

ポイントが高いのと海外利用料がかからないのでこんなことを考えてみましたがどうなんでしょう。一時帰国した際や駐在から帰国して日本でChase Sapphire Reserveを使うのを想定しています。

海外送金サービスとして人気のTransferwiseの手数料が1%くらい。ってことはとりあえず日本円をアメリカの銀行に送りドルにする(ここでの手数料が1%)→日本でChase Reserveを使って3%(旅行には4.5%)のポイントをもらう→正味3.5%以上の得?

てことは日本で現金/日本のクレカ使ったら損ってこと?日本のクレカで還元率3%はなかなかない気がするし、100万円を送ってそれをただ使っているだけで旅行ポイント5万円分くらいになるのはけっこう大きい気がします。

別に悪いことはしてない気がするけど、、、詳しい人いたら教えて下さい笑

↓今のところこんな感じで作っています。

スポンサーリンク

デビットカードでも生きていける

日本でも最近見かけるようになったデビットカードもかなりポピュラー。銀行口座を開設すると大体勝手についてきます。(口座を開けるならクレジットヒストリーとか必要なし)

使った時点で銀行口座から引き落とされる単純な仕組みなので使い込むことは事実上不可能、かつ自分で毎月支払いをしたりする必要はないので、最初はデビットカードを使う方が単純かつ安心かもしれません。

ただポイントなどはそこまでもらえないものが多いので、慣れてきたらやっぱりクレジットっカードのほうがお得だと思いますし、クレジットヒストリーは車の購入や、家を借りるときにも必要になりますので高い方が得することが多いです。

一年ごとに検討する

年会費ありのカードでも一年目は無料のものが多いです.

じゃあポイントを持ち逃げしたらカード会社が儲からない?

そこはうまくできていて,最初の条件(3か月で$3000利用など)を達成した時点でカード会社はある程度利益を得ているのです.

なぜならクレジットカードが使えるお店は売り上げの3%程度を手数料としてカード会社に払います.最初の数か月($3000使わないとポイントもらえない)の使用である程度の収益がカード会社に入り,さらにその後もお客さんがカードを使ってくれる可能性が高くなるからです.

さらにお店はクレジットカード利用の利便性により客を獲得でき(Rewardを得るためにお金を使わせている面も),利用者はポイントを獲得というwin-win-winの関係になっています!?

ということで年会費が見合わないとなれば一年で解約しても問題なし!

そしてまさかの年会費値切りも可能

ぼくはまだ経験していませんが将来のためのメモとして.

こちらも何ともアメリカらしく,クレジットカードの年会費を値切れるとのこと.

更新時期が近付いたらトライしてみます.こちらのブログがとても詳しくておすすめなので覗いてみてください.

スポンサーリンク

どんどん作った方がお得

クレジットカードを作った時の初回特典が半端ないのでどんどんあたらしいカードを作った方がお得だと思います。(毎月とかはクレジットスコアが下がったり5/24ルールに引っかかったり。)例えばUnitedのカードを3か月使い続けるとして(毎月$1000)、三か月でもらえるのはおそらく5000マイル程度。

しかし、新しくAAdvantageのカードを作ると、使った$3000に対する4000マイルに加え(AAdvantageのほうが$1=2マイルになる品目が少なめ)リワードの50000マイルがもらえます。

3か月でもらえるマイルは5000 vs 54000。明かですよね。

特典をもらうには最初の3か月で$2500の利用とかが条件です。でも5万マイルって少なく見積もっても5-6万円分の価値があるので、25% offでこの三か月買い物ができてるってことですよ。そう考えるとすごくないですか?

作りすぎたら年会費が大変なことになりますが、しっかりと更新時期を把握していれば上記のように年会費の交渉や、使用の停止もできるのでそのくらいは安いもんだと思って管理していこうと思います。

Chase系は作れる数に制限があるので先に作っておくのがセオリーみたいです。

これまで作ったカード

1枚目: ANA USA Card (クレジットヒストリー必要なし)

2枚目: Hilton Honors Card (年会費無料、海外利用料無料、ヒルトンホテルに無料で4泊)

3枚目: United MileagePlus Explorer Card (マイルで帰国、解約済み)

4枚目: Citi / AAdvantageマスターカード (マイルで帰国、解約済み)

5枚目: Chase Chase Sapphire Preferred Card

6枚目:Hilton Surpass Card (ヒルトンホテルに6泊)

7枚目:Amex Gold

8枚目:Marriott Bonvoy Boundless

まとめ

最初は足元を見られてANA USAしか作れませんが,ある程度ヒストリーができたらどんどん新しいカードを利用していった方が得だと思います。ぼくは二枚目として年会費無料のHiltonをとりあえず作って,ユナイテッド、アメリカン航空と作っています。ポイント、マイルも使いつつ、いろんなとこに旅行できるのがとてもありがたいなあと思っています。

こちらからビールやおすすめガジェットを紹介しています!